Vereinfacht gesagt ist die Lohnabrechnung der Nachweis von dem Arbeitgeber oder dee Arbeitgeberin darüber, was Mitarbeitende für ihre Arbeit bzw. erbrachte Leistung innerhalb eines bestimmten Zeitraums verdient haben. Doch obwohl die Gehaltsabrechnung simpel erscheint, steckt jeden Monat einiges an Vorarbeit dahinter und sollte von Ihnen als Arbeitgeber oder Arbeitgeberin mit absoluter Sorgfalt erstellt werden.

Die meisten Unternehmen greifen auf ein Lohnprogramm zurück, um die Lohnabrechnung zu erstellen. Der Grund: Dank Schnittstellen zu den Sozialversicherungsträgern oder dem Finanzamt kann die Lohnsoftware zum Beispiel zeitintensive Prozesse verkürzen und mögliche Fehler vermeiden. Wer intern nicht das nötige kaufmännische Know-how besitzt, kann die Lohnabrechnung auch an ein Lohnbüro oder einen Steuerberater auslagern.

Was ist eine Lohnabrechnung bzw. Gehaltsabrechnung?

Die Lohnabrechnung, auch Gehaltsabrechnung, Entgeltabrechnung, Personalabrechnung oder Verdienstabrechnung genannt, dokumentiert die Zusammensetzung des Lohns bzw. des Gehalts eines Mitarbeiters oder einer Mitarbeiterin für einen bestimmten Zeitraum – in der Regel für einen Monat.

Die Lohnabrechnung enthält zum Beispiel Informationen über die steuerlichen Abzüge, Zulagen oder Zuschläge sowie das Nettogehalt.

Strenge Regeln, wie eine Gehaltsabrechnung auszusehen hat und welche Angaben wo stehen müssen, gibt es nicht. Der Arbeitgeber muss jedoch darauf achten, dass alle Abzüge vom Bruttogehalt korrekt sind und Angestellte transparent nachvollziehen können, wie sich ihr Nettolohn zusammensetzt. Wenn Sie die Abzüge vom Bruttogehalt genau ausrechnen möchten, nutzen Sie einfach unseren Brutto-Netto-Rechner.

Für die Mitarbeitende ist die Lohnbescheinigung wichtig, da sie diese unter anderem für die Einkommensteuererklärung benötigen. Auch bei der Kreditvergabe oder der Wohnungssuche kommt man ohne einen entsprechenden Liquiditätsnachweis nicht sonderlich weit.

Was ist der Unterschied zwischen Lohn und Gehalt?

Die Begriffe Lohn und Gehalt werden oft synonym verwendet. Dabei gibt es jedoch entscheidende Unterschiede:

- Lohn ist die Bezahlung für Beschäftigte, deren Leistung entweder nach tatsächlich geleisteten Arbeitsstunden oder anhand produzierter Stückzahlen abgerechnet wird. Unterschieden wird zwischen Akkordlohn, Stundenlohn und Stücklohn.

- Gehalt ist eine fest vereinbarte, regelmäßig wiederkehrende Bezahlung für Angestellte. Das Grundgehalt bleibt jeden Monat gleich.

Lohn und Gehalt unterscheiden sich also nicht nur in der Art der Beschäftigung, sondern auch im jeweiligen Arbeitsumfang.

Stundenlohnrechner: schnelle und einfache Berechnung des Stundenlohns

Mit dem Stundenlohnrechner von Lexware wissen Sie schnell und unkompliziert, wie hoch Ihr eigener Stundenlohn bei Ihrem Einkommen ist, oder können die Bruttogehälter Ihrer Mitarbeiter mit dem gesetzlichen Mindestlohn vergleichen. Probieren Sie es gleich aus, hier geht es zum Stundenlohnrechner!

Ist das Erstellen von Lohnabrechnungen für Arbeitgeber Pflicht?

Der Gesetzgeber hat festgelegt, dass eine Gehaltsabrechnung in Papierform generell Pflicht für Arbeitgeber ist. In § 108 Gewerbeordnung heißt es:

„Dem Arbeitnehmer ist bei Zahlung des Arbeitsentgelts eine Abrechnung in Textform zu erteilen. (…) Die Verpflichtung zur Abrechnung entfällt, wenn sich die Angaben gegenüber der letzten ordnungsgemäßen Abrechnung nicht geändert haben.“

Auch bei geänderten Abzügen neue Lohnabrechnung zwingend

Der Begriff „Angaben“ umfasst nicht nur die Lohnbestandteile, die Sie vertraglich mit einem Mitarbeiter oder einer Mitarbeiterin vereinbart haben. Es geht auch um die Abzüge, die den Arbeitnehmer betreffen. Ändert sich zum Beispiel der Beitragssatz der Krankenkasse, müssen Sie in dem entsprechenden Monat eine neue Abrechnung erstellen und dem betreffenden Arbeitnehmer aushändigen.

Tatsächlich ist es so, dass fast jeder Mitarbeiter eine monatliche Abrechnung erwartet. Denn im Grunde ist es absolut unüblich, keine monatliche Gehaltsabrechnung zu verschicken, selbst wenn sie rein gesetzlich keine Pflicht ist. Damit es nicht zu Missverständnissen und Unmut innerhalb der Belegschaft kommt, empfehlen wir, eine der beiden folgenden Vorgehensweisen zu wählen:

- Keine monatliche Abrechnung:

Erläutern Sie von Beginn an, dass die Auszahlung Monat für Monat unverändert bleibt und deshalb nicht monatlich eine Abrechnung ausgehändigt wird. Vereinbaren Sie zum Beispiel, dass immer zu Beginn eines Jahres eine Abrechnung erstellt wird. In der Folge erhält der Arbeitnehmer nur dann eine Abrechnung, wenn zum Beispiel Urlaubs- oder Weihnachtsgeld ausgezahlt wird oder sich weitere relevante Angaben ändern. - Grundsätzlich jeden Monat abrechnen:

Kommunizieren Sie an Ihre Mitarbeitenden, dass ihnen grundsätzlich jeden Monat eine Lohn- bzw. Gehaltsabrechnung zur Verfügung gestellt wird. Mit einer modernen Lohnabrechnungssoftware können die Unterlagen automatisch an die hinterlegte E-Mail-Adresse des Mitarbeiters oder der Mitarbeiterin geschickt werden. Das spart Zeit, Porto, Papier und Rückfragen.

Wann sind die Lohn- und Gehaltsabrechnungen fällig?

In den meisten Firmen wird den Mitarbeitenden die Lohn- oder Gehaltsbescheinigung entweder wenige Tage vor oder nach der Überweisung des Arbeitsentgelts ausgehändigt oder zugeschickt. Eine gesetzliche Frist, die besagt, dass die Abrechnung zur Fälligkeit des Lohns auszuhändigen ist, gibt es jedoch nicht. Schließlich muss der Arbeitgeber keine Lohn- oder Gehaltsbescheinigung ausstellen, wenn sich bestimmte Werte seit der letzten Abrechnung nicht verändert haben.

Lohnabrechnung: Auch für Mitarbeitende auf Stundenbasis Pflicht

Die Pflicht für Arbeitgeber, eine Lohnabrechnung zu erstellen, greift auch bei geringfügig Beschäftigten, wie zum Beispiel Minijobber, und anderen Arbeitsverhältnissen auf Stundenlohnbasis. Werden Mitarbeitende pro Stunde bezahlt, ergeben sich daraus in der Regel jeden Monat andere Angaben und Werte. In diesem Fall müssen Sie jedes Mal eine eigene und damit neue Lohnabrechnung erstellen.

Aufbau von Lohn- und Gehaltsabrechnungen

Am 01. Juli 2013 trat die Entgeltbescheinigungsverordnung (EBV) in Kraft. Seitdem müssen Sie sich als Arbeitgeber bei der Erstellung einer Lohn- und Gehaltsbescheinigung an eine gewisse inhaltliche Gestaltung und einen vorgeschriebenen Aufbau halten. Die Angaben werden unterteilt in zwei Gruppen:

Angaben zur Person und dem Unternehmen sowie Bezüge und Abzüge.

Folgende Bestandteile müssen in einer Lohnabrechnung enthalten sein:

Kopfteil

- Name und Anschrift des Arbeitgebers oder der Arbeitgeberin

- Name, Anschrift und Geburtsdatum des Arbeitnehmers oder der Arbeitnehmerin

- Sozialversicherungsnummer

- Beschäftigungsbeginn bzw. Beschäftigungsende

- Abrechnungszeitraum

- Steuerdaten des Arbeitnehmers oder der Arbeitnehmerin

- Sozialversicherungsdaten des Arbeitnehmers oder der Arbeitnehmerin

- Urlaubsdaten sowie weitere Vertrags- und persönliche Daten des Arbeitnehmers oder der Arbeitnehmerin

Hauptteil:

- Bruttolohn / Bruttogehalt

- Sachbezüge, geldwerte Vorteile, persönliche Abzüge, Aufwandsentschädigungen

- Beitrag zur betrieblichen Altersvorsorge und vermögenswirksame Leistungen

- Steuerabzüge und Freibeträge

- Sozialversicherungsbeiträge Angestellter

- Auszahlungsbetrag

Schlussteil:

- Summe Arbeitgeber

- Kontoverbindung Arbeitnehmer

Oftmals findet sich im Schlussteil noch ein Hinweis darüber, dass die Lohn- oder Gehaltsbescheinigung nach den Vorgaben aus § 108 Absatz 3 Satz 1 der Entgeltbescheinigungsverordnung erstellt worden ist.

Pflichtangaben auf der Lohnabrechnung

Auch hier kommt noch einmal § 108 der Gewerbeordnung ins Spiel. Unter Punkt 1 steht:

„Die Abrechnung muss mindestens Angaben über Abrechnungszeitraum und Zusammensetzung des Arbeitsentgelts enthalten. Hinsichtlich der Zusammensetzung sind insbesondere Angaben über Art und Höhe der Zuschläge, Zulagen, sonstige Vergütungen, Art und Höhe der Abzüge, Abschlagszahlungen sowie Vorschüsse erforderlich.“

Arbeitgeber und Arbeitgeberinnen haben die Pflicht, die Gehaltsabrechnung so zu erstellen, dass der Arbeitnehmer oder die Arbeitnehmerin sie nachvollziehen und verstehen kann. Daher müssen folgende Pflichtangaben auf jeden Fall enthalten sein:

- Abrechnungszeitraum

- Name und Anschrift des Mitarbeiters oder der Mitarbeiterin

- Anzahl der Kinder, die steuerlich berücksichtigt werden müssen

- Steuerklasse des Arbeitnehmers oder der Arbeitnehmerin

- Konfession

- Zu berücksichtigende Freibeträge

- Höhe des Bruttolohns

- Falls Zulagen für Nacht-, Sonn- oder Feiertagsarbeit gezahlt werden, deren Art und Höhe

- Art und Höhe weiterer Zulagen oder Abschlagszahlungen, beispielsweise Weihnachts- oder Urlaubsgeld

- Eine detaillierte Aufstellung der Art und Höhe aller einbehaltenen Abzüge

- Höhe des auszubezahlenden Nettolohns

Neben diesen vorgeschriebenen Angaben kann die Lohnabrechnung weitere Aspekte enthalten.

Gesetzliche Abzüge

Zwingend vorgeschrieben ist die Einbehaltung der gesetzlichen Abzüge. Darüber hinaus können freiwillige Abzüge, wie beispielsweise Gewerkschaftsbeiträge oder Sparraten im Rahmen vermögenswirksamer Leistungen, einbehalten werden.

Für alle Mitarbeitenden, die nicht als geringfügig Beschäftigte oder studentische Aushilfen beschäftigt werden, sind folgende gesetzliche Abzüge zu berechnen und abzuführen:

- Lohnsteuer gemäß der Steuerklasse des Mitarbeiters oder der Mitarbeiterin

- Kirchensteuer, falls der Mitarbeiter einer entsprechenden Konfession angehört

- Solidaritätszuschlag

- Beitrag zur Krankenversicherung

- Zusatzbeitrag der jeweiligen Krankenkasse

- Beitrag zur Pflegeversicherung

- Beitrag zur Rentenversicherung

Geringfügig Beschäftigte zahlen keine Steuern, Krankenkassen- und Pflegeversicherungsbeiträge. Theoretisch ist auch bei ihnen ein geringer Beitrag zur Rentenversicherung abzuführen. Sie können sich aber von dieser Rentenversicherungspflicht befreien lassen, was viele Angestellte auch in Anspruch nehmen. Diese Entscheidung muss jedoch bereits bei Abschluss des Arbeitsvertrages getroffen werden und ist dann für die gesamte Dauer der Beschäftigung gültig.

Bei studentischen Aushilfen fallen in der Regel keine Sozialabgaben an, diese müssen aber ihr Einkommen versteuern.

Weitere Bestandteile der Lohn- und Gehaltsabrechnung

Zulagen haben oftmals Einfluss auf die Besteuerung. Einige Zulagen und Zuschläge sind steuerfrei, andere nicht oder nur unter bestimmten Bedingungen. Daher ist es wichtig, die Art der Zulagen und Entgeltumwandlungen in der Lohnabrechnung anzugeben.

Grundsätzlich steuerpflichtig sind Lohnzulagen wie:

- Gefahrenzulagen

- Erschwerniszulagen

- Mehrarbeitszuschläge

- Hitze- oder Wasserzuschläge

- Schmutzzulagen

Steuerpflichtige Zulagen zählen zum sozialversicherungspflichtigen Entgelt.

Zulagen für Sonntags-, Feiertags- oder Nachtarbeit (SFN) bilden eine Ausnahme: Diese bleiben bis zu bestimmten Höchstbeträgen steuerfrei.

Zuschläge für die Urlaubszeit sind in vollem Umfang steuerpflichtig. Der Grund: Die im Urlaubsentgelt enthaltenen variablen Bezüge beziehen sich nicht auf tatsächlich geleistete SFN-Zuschläge. Diese Regelung gilt auch für Zuschläge, die während des Mutterschutzes gezahlt werden, und im Falle einer Entgeltfortzahlung.

Auf die Sozialversicherungsabgaben haben Zuschläge ebenfalls Einfluss: Lohnsteuerfreie SFN-Zuschläge müssen zum Gehalt hinzugerechnet werden und sind damit beitragspflichtig – vorausgesetzt, das zugrunde liegende Arbeitsentgelt beträgt mehr als 25 Euro pro Stunde. Es besteht in diesem Fall eine Beitragspflicht zur Kranken-, Pflege-, Renten- und Arbeitslosenversicherung. Die gesamten SFN-Zuschläge sind in der Seefahrt und der Unfallversicherung beitragspflichtig.

Lohnabrechnung erstellen

Viele Arbeitgeber scheuen den Aufwand, die Lohnabrechnung selbst zu erstellen. Oft herrscht auch hinsichtlich der rechtlichen Vorgaben eine große Unsicherheit. Wer keine Fehler riskieren will, setzt am besten ein professionelles Lohnabrechnungsprogramm ein oder übergibt die Lohnbuchhaltung an einen externen Dienstleister.

Beachten Sie, dass das Auslagern der Lohn- und Gehaltsabrechnung recht unflexibel ist, da die gesamte Kommunikation zu den Entgeltabrechnungen oder Fragen der Angestellten über den Dienstleister laufen müssen. Außerdem fallen dadurch laufend zusätzliche Kosten an.

Sparen Sie Zeit und Kosten ein – mit einem Lohnprogramm

Eine weitaus kostengünstigere Möglichkeit ist die Nutzung eines speziellen Lohnabrechnungsprogramms. Einmal eingearbeitet, gehen die Entgeltabrechnungen schnell von der Hand. Außerdem werden die Lohnprogramme durch regelmäßige Updates immer auf dem neuesten Stand der Gesetzgebung gehalten.

Integrierte Assistenten führen Sie Schritt für Schritt durch den Abrechnungsprozess. Vor allem kleine und mittlere Unternehmen profitieren von dieser Lösung.

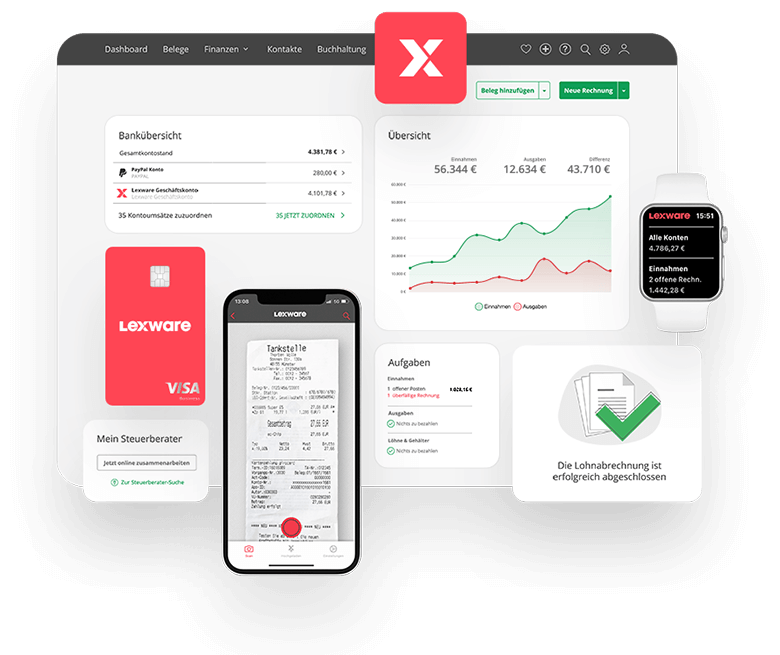

Schluss mit komplizierten Prozessen und Papierchaos! Mit der Lohnsoftware von Lexware wird Ihre Lohnabrechnung zum Kinderspiel. Automatisiert, rechtssicher und intuitiv – so sparen Sie wertvolle Zeit und behalten stets den Überblick. Vertrauen Sie auf eine Lösung, die nicht nur Arbeit abnimmt, sondern auch begeistert!

Welche Konsequenzen hat eine fehlerhafte Lohnabrechnung für Arbeitgeber?

Eine Lohnabrechnung wird in der Regel stets mit besonderer Sorgfalt erstellt. Dennoch kann sich aus Versehen der ein oder andere Fehler einschleichen. Oftmals handelt es sich um nicht berücksichtigte Urlaubs- oder Krankentage, vergessene Überstunden, fehlende Arbeitsstunden oder übersehene Zuschläge. Wie Sie verschiedene Fehler korrigieren können, haben wir Ihnen im Folgenden zusammengestellt.

Typische Fehler bei der Lohnabrechnung und deren Korrektur

- Zu viel einbehaltene Lohnsteuer

Hat der Arbeitgeber zu viel Lohnsteuer einbehalten, kann sich der Arbeitnehmer diese wiederum mithilfe der Einkommensteuerveranlagung zurückholen. - Zu viel gezahlte Sozialabgaben

Zu viel gezahlte Sozialabgaben dürfen innerhalb der folgenden drei Monate nach der Abrechnung vom Lohn bzw. Gehalt des Mitarbeiters oder der Mitarbeiterin abgezogen werden. - Zu wenig gezahlte Sozialversicherungsbeiträge

Zu wenig gezahlte Sozialversicherungsbeiträge sind von dem Arbeitgeber nachzuzahlen. - Keine Korrektur bei elektronischer Lohnsteuerbescheinigung

Deutlich komplizierter wird es, wenn die elektronische Lohnsteuerbescheinigung bereits ausgestellt und an das Finanzamt übermittelt wurde. Eine Korrektur des Lohnsteuerabzugs ist dann nämlich nicht mehr zulässig. Um diesen Fehler zu beheben, müssen Sie umgehend eine Meldung an das Betriebsstättenfinanzamt machen. Dort wird eine sogenannte haftungsbefreiende Anzeige erstellt, sodass das Finanzamt die zu wenig erhobene Lohnsteuer von dem Arbeitnehmer nachfordern kann.

Da Sie als Arbeitgeber nach § 42d des Einkommensteuergesetzes für die korrekte Berechnung und Abführung der Lohnsteuer haften, ist eine nachträgliche Korrektur nicht immer einfach.

Das Wichtigste zur Lohnabrechnung auf einen Blick

- Die Lohnabrechnung bzw. Gehaltsabrechnung schlüsselt die Zusammensetzung des Lohns bzw. des Gehalts eines Mitarbeiters oder einer Mitarbeiterin für einen bestimmten Zeitraum auf.

- Gemäß § 108 Gewerbeordnung haben Mitarbeitende Anspruch auf eine Lohnabrechnung.

- Die Entgeltbescheinigungsverordnung gibt eine gewisse inhaltliche Gestaltung und einen Aufbau vor.

- Für kleine und mittlere Unternehmen empfiehlt sich der Einsatz eines modernen Lohnprogramms, da so Kosten für einen externen Dienstleister eingespart werden.

- Fehler bei der Lohnabrechnung können teilweise recht einfach behoben werden. Die Korrektur des Lohnsteuerabzugs ist jedoch mit viel Aufwand verbunden.